銳明股份招股書文字錯誤頻出遭證監(jiān)會罕見點名 神秘人入股收益或超百倍

來源: 叩叩財訊 作者: 發(fā)布時間:2019-10-17 10:01:15

三年前以“急需資金”故決定“先吸引外部投資者”而終止IPO之行主動撤回申報材料的深圳市銳明技術股份有限公司(下稱“銳明股份”)終于迎來了其A股上市的臨門一腳之機�。

10月17日�,證監(jiān)會第十八屆發(fā)審委2019年第146次工作會議上,銳明股份將作為當天第二家企業(yè)上會受審�。

與首次申報IPO劍指主板不同,又再經(jīng)過了三年的綢繆�,且最近一期歸母凈利潤也已經(jīng)超過1.5億,銳明股份卻悄然將上市的目的地已經(jīng)改換至門檻更低的中小板�。

公開資料顯示,銳明股份主要從事以視頻為核心的商用車監(jiān)控信息化產(chǎn)品的研發(fā)�、生產(chǎn)和銷售�,其主要產(chǎn)品包括車載視頻監(jiān)控設備�、車載攝像機、駕駛主動安全套件�、司乘交互終端等智能車載設備及管理平臺軟件等。其創(chuàng)始人兼實際控制人為趙志堅與望西淀�,二人共持有銳明股份61.01%的股份,為一致行動人�。

雖然已經(jīng)有了一次申報IPO的經(jīng)歷,但銳明股份此次IPO的信披質(zhì)量卻遭遇到了證監(jiān)會點名批評�,這在近年來IPO發(fā)審過程中是極為罕見的,而在證監(jiān)會對其下發(fā)的IPO反饋意見函中�,要求其反饋的問題共計達到了62個,這也是近年來被監(jiān)管層提出問題反饋最多的擬上市企業(yè)(據(jù)叩叩財訊統(tǒng)計�,近年來,單家企業(yè)IPO反饋問題平均約在50個左右�,如近期剛剛更新招股書的郵儲銀行,其反饋問題僅37個)�。

從2002年創(chuàng)立銳明股份到如今即將上市完成資本飛躍,趙志堅等人固然功不可沒�,但據(jù)叩叩財訊獲悉,在這一勵志創(chuàng)業(yè)的背后�,依然難以擺脫神秘“貴人”的相助,這些神秘人也即將因為其IPO的成行而獲得豐厚的回報�,粗略估算,如果銳明股份在10月17日當天成功獲得發(fā)審委青睞�,那么“神秘人”近十年的投入將獲得超過百倍的收益�。

與其他上市企業(yè)股東結成一致行動人的夫妻�、兄弟父子或其它親屬關系不同,結為一致行動關系的實控人趙志堅與望西淀之間則更為特殊�。

“趙志堅與望西淀私交甚駕�,望西淀原為趙志堅下屬,從1990年起�,望西淀便一直跟隨著趙志堅,從四川長虹到深圳先科�,再后來自己創(chuàng)業(yè)成立銳明股份。”一位接近于銳明股份的知情人士透露�,兩位銳明股份的創(chuàng)始人皆出自于“四川長虹系”,而銳明股份最初成立時�,其主業(yè)也并非如今的車載視頻系統(tǒng),而是一定程度上沿襲長虹相關的業(yè)務方向�,為相關公司設計產(chǎn)品方案,如電腦硬盤�、錄像機等。

直到2004年�,在原有創(chuàng)業(yè)方向不斷碰壁后,銳明股份才作出重大戰(zhàn)略選擇�,將資源全面傾斜到車載監(jiān)控這個成長性的細分市場,并尋求此細分市場的龍頭地位�。

也就是從這一年起�,銳明股份才開始真正步入發(fā)展的快車道�,也正是在此時,一家神秘企業(yè)的入股成為了其“發(fā)展”關鍵�。

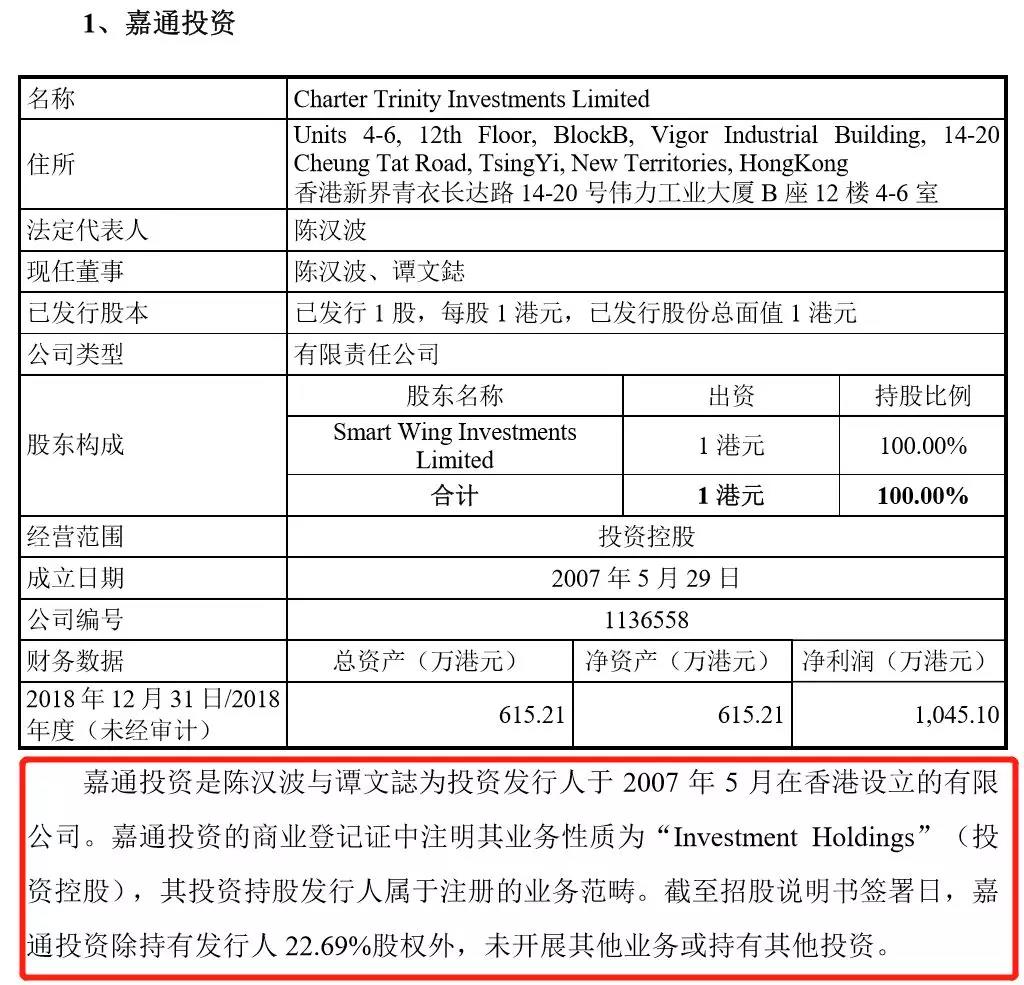

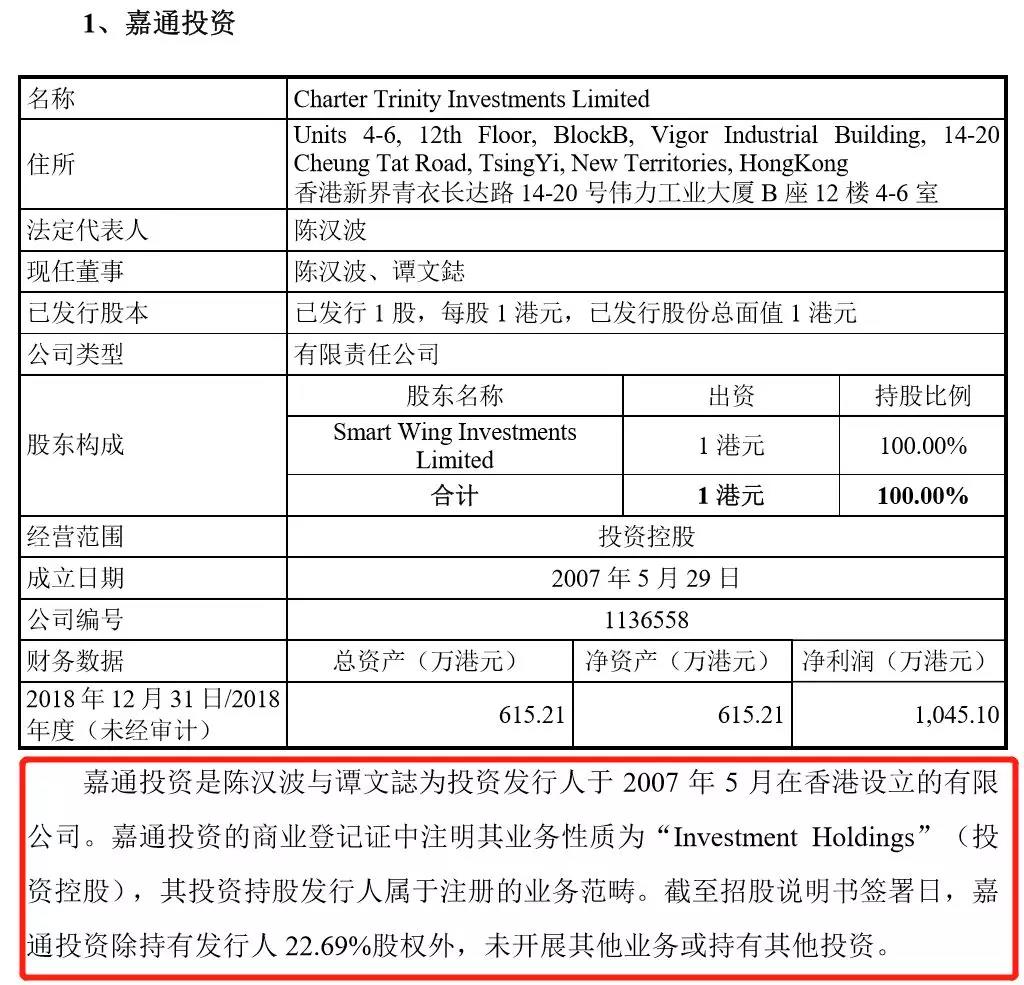

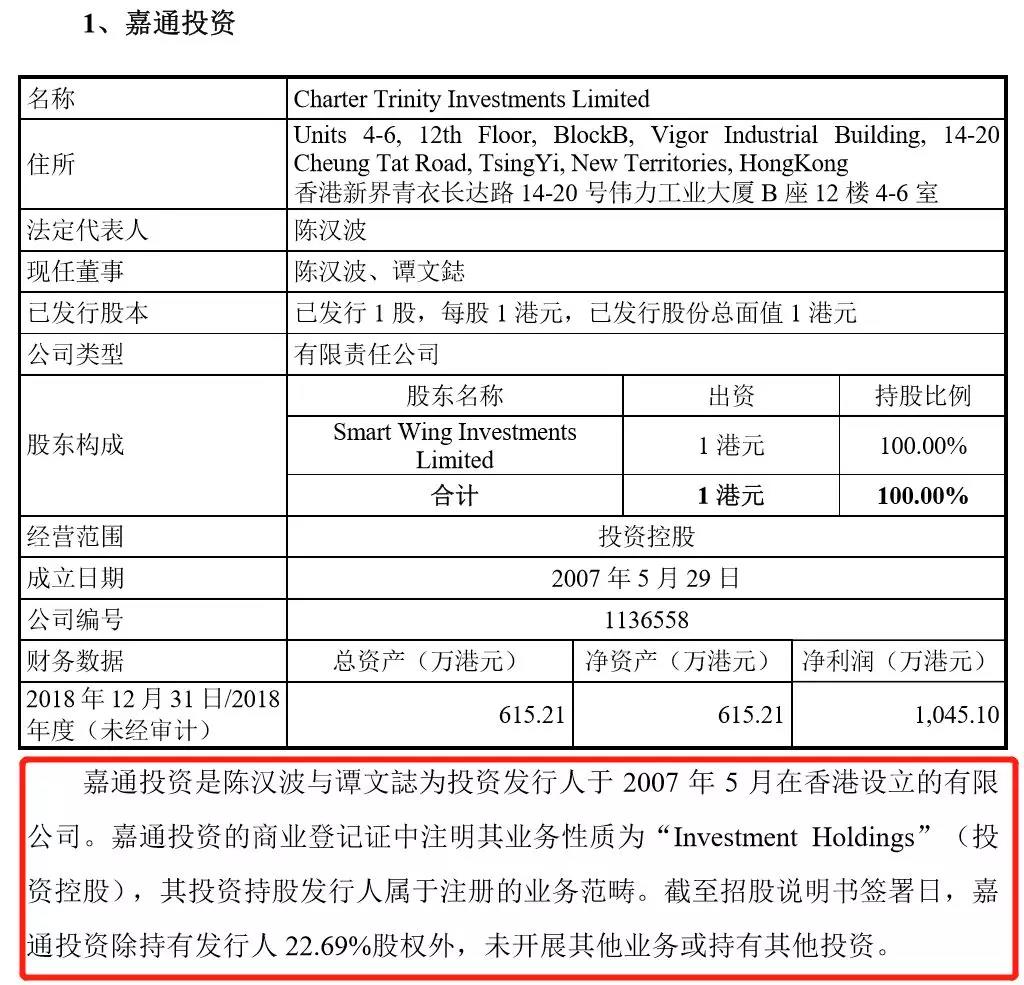

據(jù)銳明股份招股說明書顯示,2007年11月�,一家名為嘉通投資的香港公司以600萬元從銳明股份原股東手中收購30%的股份。

“自 2002 年設立至 2007年期間未向股東分紅�,考慮到原股東的資金需要,經(jīng)各方協(xié)商一致同意嘉通投資受讓銳明有限原股東所持銳明有限的 30%股權�。”在招股書中,銳明股份如此描述這一次股權轉讓�。

但令人意外的是,2007年12月11日�,剛剛以600萬人民幣受讓銳明股份相關股權的嘉通投資便立即向銳明股份拆借資金770萬港元,也就是說其受讓銳明股份相關股權的資金很可能便向來自于銳明股份自身的資金拆借�。

對此,證監(jiān)會在對其此次IPO的反饋意見中也要求銳明股份“說明并披露2007年嘉通投資入股時未直接向發(fā)行人投資�,入股后又向發(fā)行人拆借資金的原因,主要用途�,拆借是否履行必要的程序,是否支付利息�,相關拆借行為是否合法”。

隨著嘉通投資的入股�,銳明股份的有關產(chǎn)品也漸漸揚名海外。

據(jù)銳明股份招股書數(shù)據(jù)顯示,近幾年來�,其境外銷售占比基本穩(wěn)定在31%-35%左右。

2017年之前�,銳明股份的境外銷售主要通過一家名為深圳中電投資股份有限公司(下稱“中電投資”)以買斷式銷售進行出口,尤其是在2013年�、2014年,銳明股份經(jīng)中電投資報關出口的銷售金額分別達到1.18億元�、1.48億元,分別占到銳明股份境外銷售的比例為98.83%�、96.26%�。

2015年銳明股份開始沖刺上市進入IPO輔導期后,通過中電投資出口的額度開始銳減�,但在2015年、2016年間依然達到了6013萬元�、5240.97 萬元。

2017年之后�,銳明股份似乎有意要與中電投資劃清關系,當年僅通過其出口687.39 萬元�,到2018年,其與中電投資之間則完全解除銷售關系�。

對此,銳明股份表示�,早期出于提高經(jīng)營效率、節(jié)省管理成本的考慮�,公司部分境外銷售通過外貿(mào)綜合服務企業(yè)(中電投資)以“指定銷售、鎖定價格”方式出口給境外客戶。隨著公司境外銷售業(yè)務規(guī)模逐步擴大�,為加強對出口方式的管理,公司境外銷售經(jīng)中電投資報關出口方式的占比逐步減少�。

對于銳明股份與中電投資之間的種種異常瓜葛,證監(jiān)會也關注到了這一點�。在銳明股份此次IPO的反饋意見中,證監(jiān)會便要求其補充說明“通過深圳中電投資股份有限公司以買斷式銷售方式出口給境外客戶的產(chǎn)生原因�,選取深圳中電投資股份有限公司的原因;境外銷售經(jīng)中電投資報關出口方式的逐步減少的原因�;中電投資的終端客戶情況;公司將貨物買斷式銷售給中電投資�,由其辦理出口報關并銷售給境外客戶,境外客戶根據(jù)訂單向中電投資支付貨款�,中電投資再根據(jù)合同約定的匯率和費用向公司支付采購貨款,請發(fā)行人補充說明與中電投資簽訂合同中關于“買斷”的相關條款�;補充說明與中電投資銷售收入確認時點是否與合同約定關于風險報酬的轉移時點相匹配,匹配的理由�。”

銳明股份應該不會如實告知監(jiān)管層的是,在銳明股份與中電投資之間的巨額銷售背后�,與嘉通投資及其背后的“神秘人”不無關系,而在2015年后雙方銷售數(shù)據(jù)出現(xiàn)調(diào)整�,也或正是擔憂這層背后的神秘關聯(lián)關系被曝光后影響到其IPO進程。

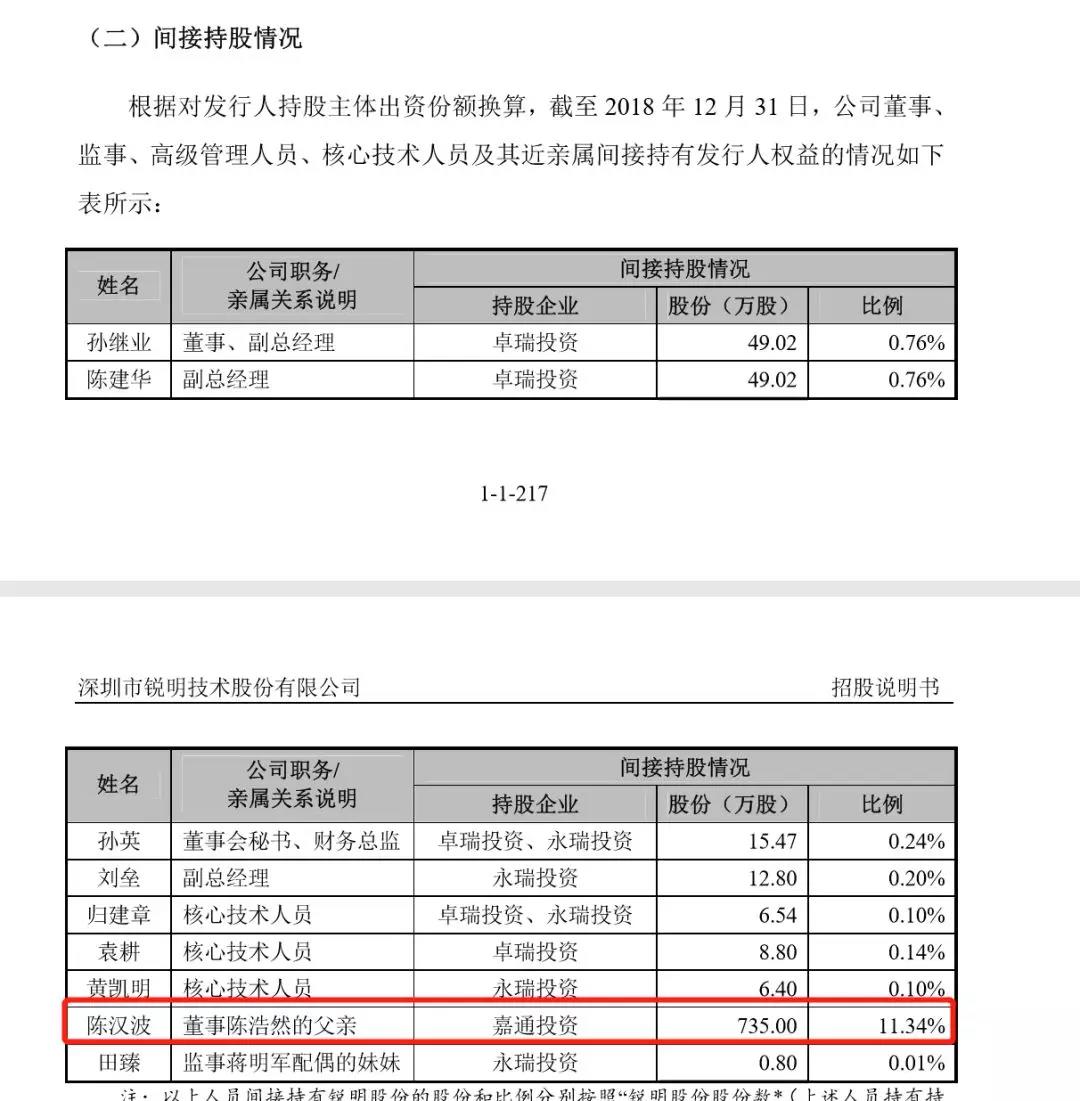

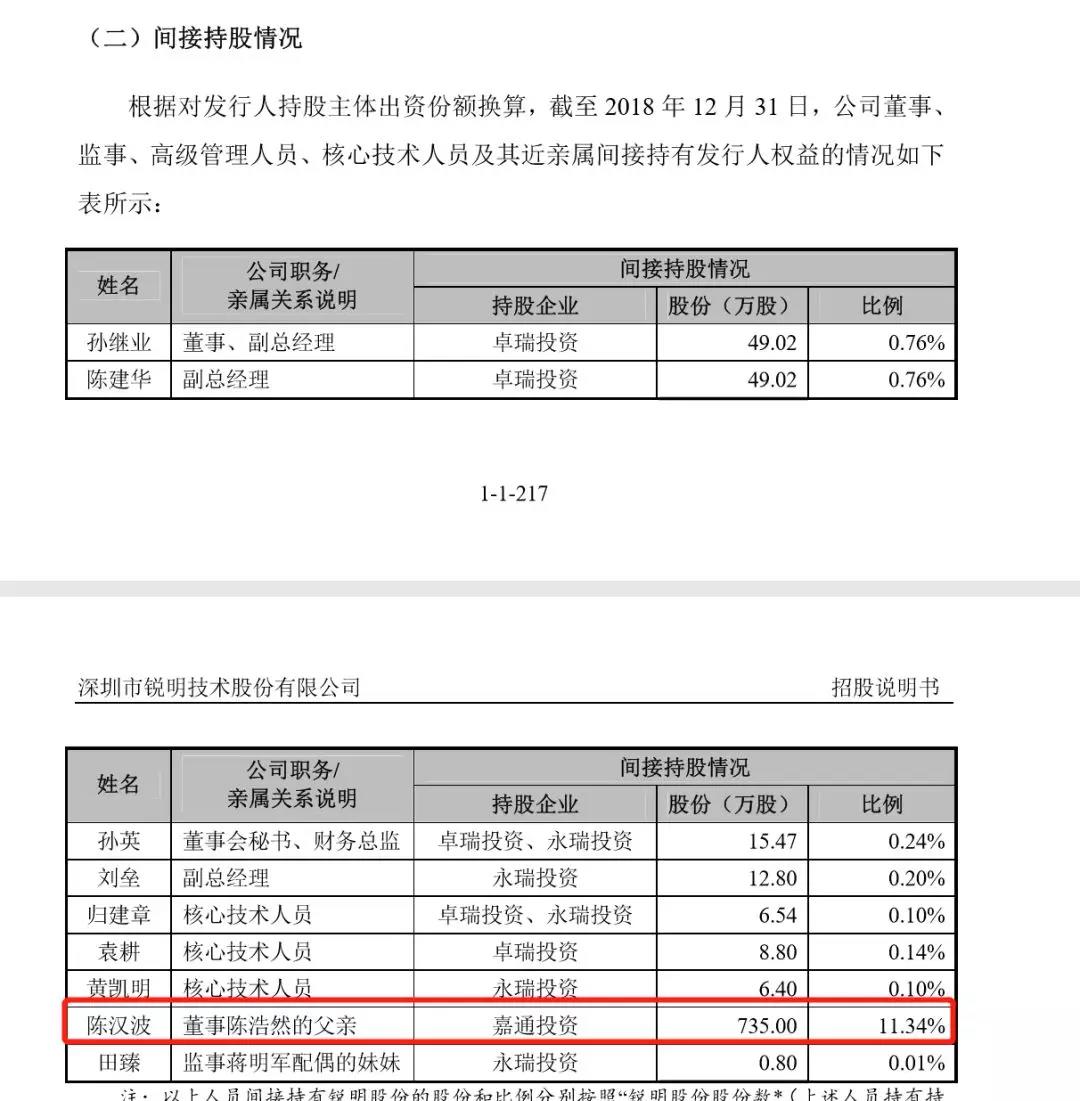

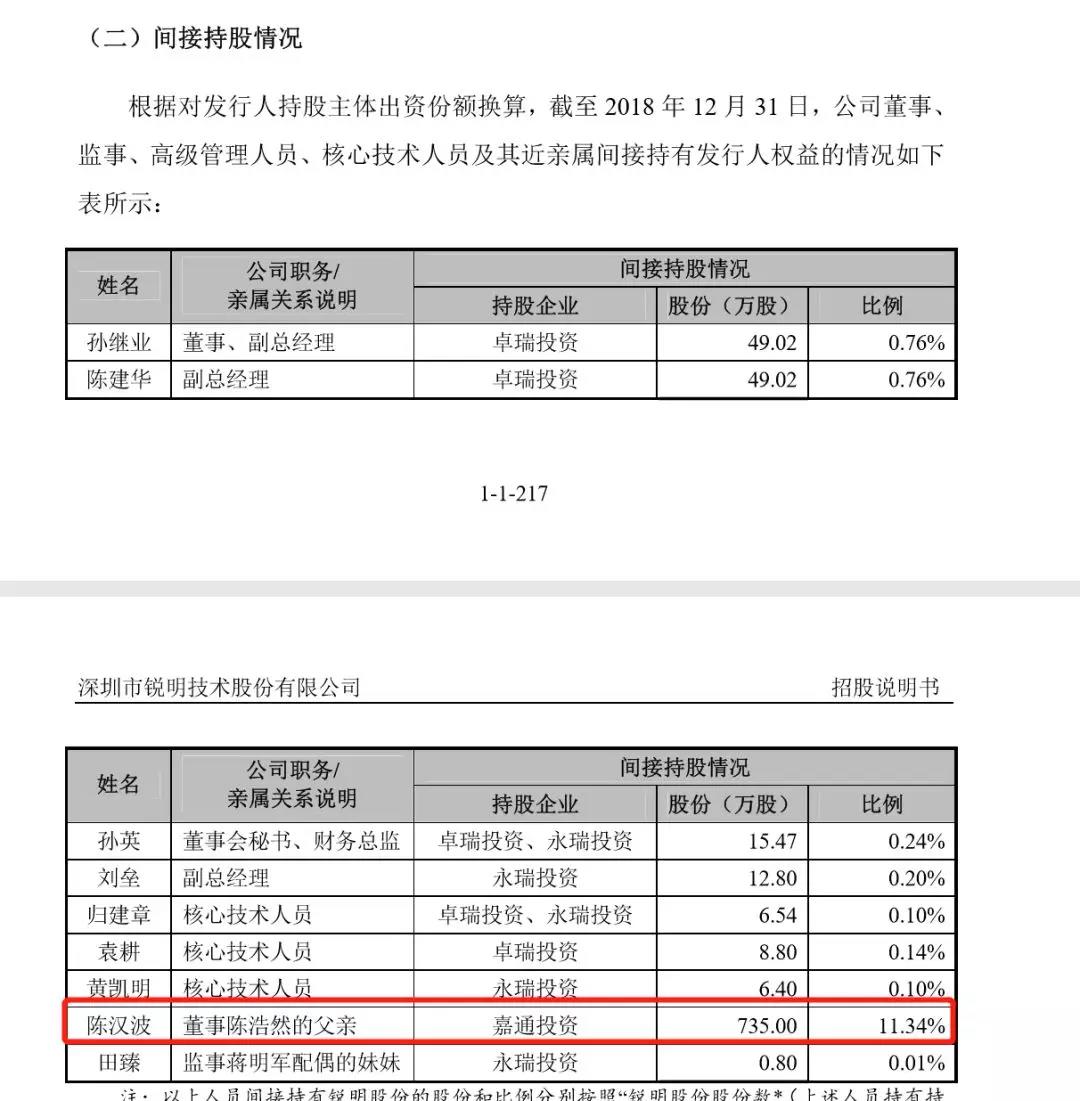

在經(jīng)過此前數(shù)輪增資擴股后�,嘉通投資目前在銳明股份中持股比例已經(jīng)稀釋為22.69%。銳明股份在其最新招股書中稱�,嘉通投資是陳漢波與譚文鋕為投資其專門于2007年5月在香港設立的有限公司�。在描述董監(jiān)高間接持股的情況時�,銳明股份承認陳漢波間接持有其11.34%的股權。那么按此計算�,譚文鋕則應為嘉通投資第一大股東,其持有剩余的11.35%的銳明股份股權�。

譚文鋕除了是嘉通投資的第一大股東外,其還有一個在A股資本市場更廣為人知的身份�,那便是上市公司深科技董事長。

公開資料顯示�, 譚文鋕,1948年2月出生�,英國國籍,1988年11月出任深科技副董事長�,2008年擔任董事長�。

中電投資的實控人為中國電子信息產(chǎn)業(yè)集團有限公司(下稱“中國電子”)�,而中國電子則恰好也為深科技的實控人。

潛伏在銳明股份十余年后�,譚文鋕的“苦心孤詣”即將換來豐厚的回報,即使除去當年投入600萬股權受讓款“資金拆借”的嫌疑�,如果銳明股份一旦成功上市,其也將獲得超百倍的收益�。

以銳明股份本次IPO擬募集資金8.82億元,發(fā)行不超過2160萬股計算�,銳明股份IPO發(fā)行價市值則約為35.26億元�,而嘉通投資持股的市值為6億元�,這還不算成功上市后市場估值爆炒后的溢價效應。

2)證監(jiān)會罕見點名批評招股書申報質(zhì)量

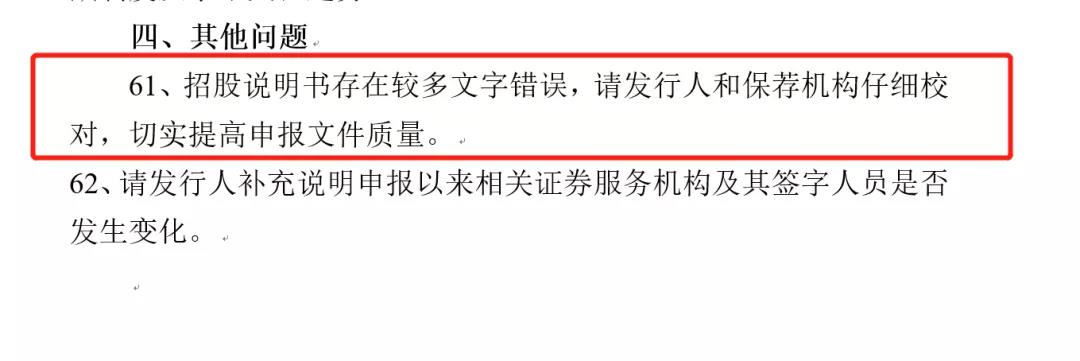

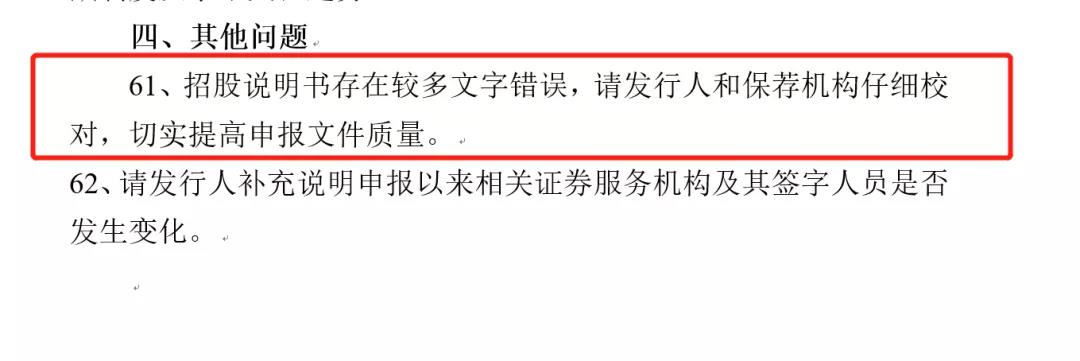

早前雖然也有擬IPO企業(yè)的招股書偶爾出現(xiàn)文字錯誤被市場人士貽笑大方�,但被證監(jiān)會書面點名批評的,卻是近年來頭一次�,是的,這罕見的一幕發(fā)生在銳明股份中�。

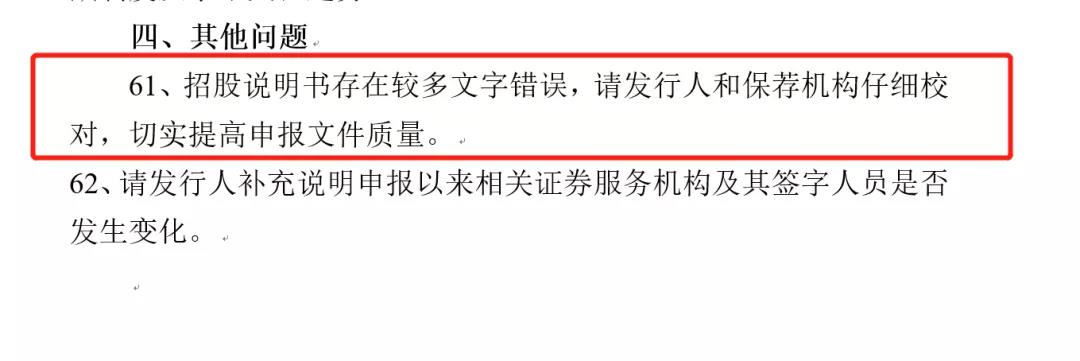

早前在2016年就已經(jīng)有過一次申報IPO經(jīng)歷,銳明股份可謂經(jīng)驗豐富�,但在其此次向證監(jiān)會申報的IPO材料中,卻依然出現(xiàn)了多處文字錯誤�,惹得證監(jiān)會不得不書面發(fā)文對其點名批評,證監(jiān)會在對其此次IPO反饋函問題的第61問中直言”招股說明書存在較多文字錯誤”并要求“發(fā)行人和保薦機構仔細校對�,切實提高申報文件質(zhì)量。”

譚文鋕除了是嘉通投資的第一大股東外,其還有一個在A股資本市場更廣為人知的身份�,那便是上市公司深科技董事長。

公開資料顯示�, 譚文鋕,1948年2月出生�,英國國籍,1988年11月出任深科技副董事長�,2008年擔任董事長�。

中電投資的實控人為中國電子信息產(chǎn)業(yè)集團有限公司(下稱“中國電子”)�,而中國電子則恰好也為深科技的實控人。

潛伏在銳明股份十余年后�,譚文鋕的“苦心孤詣”即將換來豐厚的回報,即使除去當年投入600萬股權受讓款“資金拆借”的嫌疑�,如果銳明股份一旦成功上市,其也將獲得超百倍的收益�。

以銳明股份本次IPO擬募集資金8.82億元,發(fā)行不超過2160萬股計算�,銳明股份IPO發(fā)行價市值則約為35.26億元�,而嘉通投資持股的市值為6億元�,這還不算成功上市后市場估值爆炒后的溢價效應。

2)證監(jiān)會罕見點名批評招股書申報質(zhì)量

早前雖然也有擬IPO企業(yè)的招股書偶爾出現(xiàn)文字錯誤被市場人士貽笑大方�,但被證監(jiān)會書面點名批評的,卻是近年來頭一次�,是的,這罕見的一幕發(fā)生在銳明股份中�。

早前在2016年就已經(jīng)有過一次申報IPO經(jīng)歷,銳明股份可謂經(jīng)驗豐富�,但在其此次向證監(jiān)會申報的IPO材料中,卻依然出現(xiàn)了多處文字錯誤�,惹得證監(jiān)會不得不書面發(fā)文對其點名批評,證監(jiān)會在對其此次IPO反饋函問題的第61問中直言”招股說明書存在較多文字錯誤”并要求“發(fā)行人和保薦機構仔細校對�,切實提高申報文件質(zhì)量。”

還未IPO過會�,這已經(jīng)就不禁讓人對銳明股份的信披質(zhì)量暗生隱憂。

據(jù)悉�,此次銳明股份的中介保薦機構與其2016年IPO時同樣為國信證券,保薦代表人為古東璟�、周服山。

公開資料顯示�,古東璟,國信證券投資銀行事業(yè)部業(yè)務部門業(yè)務總監(jiān)�,2006年開始從事投資銀行工作,先后參與�、負責賽格股份重大資產(chǎn)出售財務顧問項目�、中金嶺南海外重大資產(chǎn)收購項目�、天沃科技IPO項目等。周服山�,國信證券投資銀行業(yè)務部總經(jīng)理,曾負責四川美豐可轉債項目�、堅瑞消防IPO項目、張化機IPO項目等�。